政策金利が0.75%に引き上げられた影響を家計目線で徹底解説

政策金利0.75%引き上げとは何か ― 家計への基礎知識

2025年、中央銀行は政策金利を0.75%に引き上げました。これは単なる数字の変動ではありません。家計の支出や収入、資産形成に直接的な影響を及ぼす重要な経済イベントです。本パートでは、政策金利の基本的な仕組みと、「0.75%という水準」が何を意味するのかを明確に解説します。

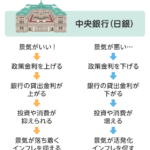

政策金利とは何か

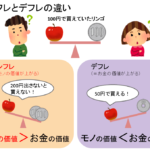

政策金利とは、中央銀行が金融機関に貸し出す際の基準となる金利です。この金利を操作することで、市場全体の金利水準が調整されます。たとえば、政策金利が上がると銀行はお金を借りにくくなります。その結果、民間の貸し出し金利も上昇し、消費や投資が慎重になるという流れです。

反対に政策金利が低いと、資金調達が容易になり、住宅ローン・企業投資・消費支出が活発になります。このように、政策金利は景気の「アクセル」と「ブレーキ」の役割を担っています。

0.75%という水準の意味

2025年時点で政策金利が0.75%に設定されたことは、過去と比べても高い水準です。長年にわたり低金利が続いてきた背景を踏まえると、0.75%は家計・企業・投資家にとって意外性のある引き上げ幅

過去10年ほど、日本の政策金利は0%付近で推移してきました。これにはデフレからの脱却や経済成長の停滞が影響しています。しかし近年では、世界的なインフレ圧力や円安・物価上昇が重なり、中央銀行は物価安定のために政策金利引き上げ

家計へのつながり

「政策金利なんて自分の生活には関係ない」と感じる方もいるでしょう。しかしこれは誤解です。政策金利は必ず以下のような家計項目に波及します。

住宅ローン・自動車ローンなどの借入金利 預金金利や資産運用の利回り 物価(消費者物価指数)への影響 可処分所得・家計支出のバランス たとえば住宅ローンの変動金利は政策金利に敏感です。政策金利が上がれば、返済額が増える可能性があります。

また預金金利も上昇するため、貯蓄の利息は増える可能性がありますが、物価が上がれば実質的な価値は目減りすることもあるのです。 政策金利と市場金利の関係 政策金利は「中央銀行→金融機関→市場」という順序で反映されます。

金融機関は中央銀行から資金を借り、それを企業や個人へ貸し出します。この際に設定される金利が市場金利です。市場金利は以下のような商品に関連しています:

住宅ローン金利 自動車ローン金利 カードローン金利 定期預金・普通預金の利率 つまり政策金利が0.75%に引き上げられたということは、私たちの生活の“お金の値段”が高くなる可能性を意味します。それは支出面にも収入面にも影響するため、家計のマネープラン全般を見直す必要があるのです。

まとめ:家計が理解すべき基礎 政策金利0.75%引き上げは、単なる数字の変化ではありません。ローン・預金・投資・物価など家計のあらゆる側面に影響を及ぼします。本パートではその基本的な仕組みを押さえました。

次のパートでは、「なぜ今、金利が引き上げられたのか?」という背景について詳しく解説します。

なぜ今、政策金利は0.75%に引き上げられたのか

政策金利が0.75%に引き上げられた背景には、複数の経済要因が重なっています。結論から言うと、最大の理由はインフレ抑制と通貨価値の安定です。中央銀行は景気だけでなく、物価と金融システム全体の安定を最優先に判断します。

インフレ率の上昇が最大の要因

近年、物価上昇率は明確に高まっています。食料品、エネルギー、日用品など、家計に直結する分野で価格上昇が続いています。インフレが進みすぎると、現金や賃金の実質価値が下がるという問題が生じます。

中央銀行は物価安定を使命としています。そのため、需要を抑制する手段として政策金利を引き上げます。金利を上げることで借入が減り、消費や投資が落ち着き、物価上昇圧力が緩和される仕組みです。

世界的な金利引き上げの流れ

今回の利上げは、国内要因だけで決まったものではありません。世界的に見ると、多くの国で政策金利はすでに高水準にあります。特に先進国では、インフレ対策として積極的な利上げが行われてきました。

もし国内の金利だけが低いままだと、通貨安が進行します。通貨安は輸入物価の上昇を招き、結果として家計負担を増やします。この流れを抑えるためにも、一定水準まで金利を引き上げる必要がありました。

低金利政策の副作用

長期間にわたる低金利政策は、景気を下支えする一方で副作用も生みました。代表的なのが以下の3点です。

- 家計や企業の過剰な借り入れ

- 不動産価格や資産価格の上昇

- 金融機関の収益悪化

金利が低すぎる状態が続くと、リスクを過小評価した投資が増えます。これは将来的な金融不安につながります。政策金利0.75%への引き上げは、経済の歪みを是正する目的も含まれています。

賃金上昇と物価のバランス

近年は賃金上昇の動きも見られます。しかし、賃金の伸びが物価上昇に追いつかない場合、家計は実質的に苦しくなります。中央銀行は「賃金と物価の好循環」を重視しています。

そのため、インフレが過度に進む前に金利を引き上げ、経済のペースを調整します。政策金利0.75%は、急激な引き締めを避けつつ、物価を抑える水準として設定されたと考えられます。

家計視点で理解すべきポイント

家計にとって重要なのは、「なぜ金利が上がったのか」を理解することです。理由を整理すると以下の通りです。

- 物価上昇を抑えるため

- 通貨価値を安定させるため

- 金融システムの健全性を保つため

これらはすべて、長期的には家計の安定につながる判断です。ただし短期的には、ローン負担や支出増という形で影響が出ます。だからこそ、家計側も環境変化に合わせた対応が求められます。

まとめ:利上げは「家計に無関係」ではない

政策金利0.75%への引き上げは、インフレと経済のバランスを取るための判断です。その影響は必ず家計に及びます。次のパートでは、特に影響が大きい住宅ローンに焦点を当て、具体的な負担増の可能性を解説します。

政策金利0.75%引き上げが住宅ローンに与える影響

政策金利が0.75%に引き上げられたことで、家計への影響が最も大きい分野が住宅ローンです。特に変動金利型ローンを利用している世帯は、すでに影響を受け始めています。本パートでは、固定金利と変動金利の違いを整理しつつ、家計への具体的な影響を解説します。

変動金利型住宅ローンへの影響

変動金利型住宅ローンは、政策金利や短期金利の動きに連動します。そのため、今回の利上げは比較的早く返済額に反映されます。多くの金融機関では、半年ごとに金利が見直されます。

仮に借入額3,000万円、返済期間35年の場合、金利が0.5%上昇すると、総返済額は数百万円規模で増加します。月々の返済額も数千円から1万円以上増える可能性があります。この差は家計にとって決して小さくありません。

固定金利型住宅ローンへの影響

固定金利型住宅ローンは、借入時に金利が確定します。そのため、すでに固定金利で契約している場合、返済額が急に増えることはありません。この点は大きな安心材料です。

ただし、今後新たに住宅ローンを組む場合、固定金利はすでに上昇傾向にあります。政策金利引き上げは長期金利にも影響するため、固定金利の水準自体が高くなる点には注意が必要です。

固定と変動、どちらが不利なのか

結論から言うと、「どちらが絶対に不利」とは言えません。重要なのは、家計の安定性と将来設計です。以下の視点で判断する必要があります。

- 収入の安定性

- 貯蓄額と余裕資金

- 将来の教育費・老後資金

- 金利上昇への耐性

収入が安定しており、貯蓄に余裕がある世帯は変動金利のリスクを取りやすい傾向があります。一方、家計に余裕がない場合は、返済額が読める固定金利の方が安心です。

返済額が増えた場合の家計への影響

住宅ローン返済額が増えると、真っ先に影響を受けるのが可処分所得です。毎月の自由に使えるお金が減るため、以下の支出が圧迫されやすくなります。

- 外食やレジャー費

- 教育・習い事費用

- 貯蓄・投資への回せる金額

特に子育て世帯では、住宅ローンと教育費が同時期に重なるケースが多く、家計管理の難易度が一気に上がります。政策金利の引き上げは、このバランスを崩す要因になり得ます。

借り換えは検討すべきか

金利上昇局面では、住宅ローンの借り換えを検討する人が増えます。ただし、借り換えには手数料や諸費用が発生します。安易な判断は禁物です。

借り換えを検討する際は、以下のポイントを必ず確認してください。

- 残りの返済期間

- 借入残高

- 金利差

- 諸費用を含めた総返済額

一般的には、残高が大きく、返済期間が長いほど借り換え効果は高まります。逆に、残高が少ない場合は効果が限定的です。

これから住宅購入を考える家計へ

今後住宅購入を検討している家計にとって、政策金利0.75%の環境は無視できません。重要なのは、「借りられる金額」ではなく無理なく返せる金額を基準にすることです。

将来の金利上昇を前提に、返済額が増えても耐えられる余裕を確保することが、金利上昇時代の住宅ローン対策と言えます。

まとめ:住宅ローンは家計戦略の中心

政策金利0.75%引き上げは、住宅ローンを通じて家計に大きな影響を与えます。変動・固定の特徴を理解し、自身の家計状況に合った選択が不可欠です。次のパートでは、住宅ローン以外の日常生活や物価への影響を詳しく解説します。

政策金利0.75%引き上げが日常生活と家計に与える影響

政策金利0.75%への引き上げは、住宅ローンだけでなく日常生活のあらゆる支出に影響します。特に物価と家計管理の面では、気づかないうちに負担が増えるケースが多くなります。本パートでは、生活費への影響と家計が取るべき視点を整理します。

政策金利と物価はどうつながるのか

政策金利が引き上げられると、企業の資金調達コストが上がります。その結果、製造コストや物流コストが価格に転嫁されやすくなります。これが消費者物価の上昇につながります。

一方で、金利上昇は消費を抑制する効果もあります。理論上は物価上昇を抑える方向に働きますが、実際の家計では「価格が下がる前に負担が増える」という状況が起こりやすいのが現実です。

食費への影響

食料品は家計に占める割合が高いため、物価上昇の影響を最も強く感じる分野です。原材料費や輸送コストの上昇は、日々の買い物に直結します。

特に以下の商品は価格変動が起こりやすい傾向があります。

- パン・小麦製品

- 乳製品

- 加工食品

- 外食メニュー

毎回の値上げ幅は小さく見えても、年間で見ると家計負担は確実に増えます。無意識の支出増が家計を圧迫する要因になります。

光熱費・通信費への影響

エネルギー関連費用も金利環境の影響を受けます。発電設備やインフラ投資のコストが上がると、その分が利用料金に反映されやすくなります。

また通信費やサブスクリプションサービスは、一度契約すると見直しを後回しにしがちです。しかし、金利上昇局面では固定費の見直しが家計改善の鍵となります。

可処分所得の変化

住宅ローンや生活費が増える一方で、収入が同じであれば可処分所得は減少します。可処分所得が減ると、以下のような影響が出ます。

- 貯蓄に回せる金額が減る

- 将来への備えが後回しになる

- 家計に心理的な余裕がなくなる

この状態が続くと、突発的な支出に対応できなくなり、家計のリスクが高まります。

金利上昇時代の家計管理の考え方

政策金利0.75%の環境では、「節約」だけでなく支出の優先順位を明確にすることが重要です。すべてを削るのではなく、守る支出と減らす支出を分ける必要があります。

優先順位を付ける際の視点は以下の通りです。

- 生活に不可欠な支出か

- 将来のリターンにつながるか

- 代替手段があるか

たとえば、教育費や健康関連の支出は長期的な価値があります。一方、惰性的なサブスクや使っていないサービスは見直し対象になります。

家計簿の役割が再評価される

金利が低い時代は、家計管理が多少甘くても大きな問題になりませんでした。しかし、金利上昇局面では状況が変わります。家計簿による支出の可視化が重要になります。

細かく記録する必要はありません。大きな支出項目を把握し、月ごとの変化を見るだけでも十分です。数字で確認することで、無駄な支出に気づきやすくなります。

まとめ:日常生活への影響は静かに進む

政策金利0.75%引き上げの影響は、派手に表れるものばかりではありません。食費や光熱費など、日常生活の中で少しずつ家計を圧迫します。次のパートでは、こうした環境の中で預金・貯蓄・資産形成がどう変わるのかを解説します。

政策金利0.75%引き上げが預金・貯蓄・資産形成に与える影響

政策金利0.75%への引き上げは、家計にとって負担増だけを意味するものではありません。預金金利の上昇や資産形成の選択肢拡大など、プラスの側面も存在します。本パートでは、貯蓄と運用の視点から家計への影響を整理します。

預金金利はどう変わるのか

政策金利が上がると、銀行の調達コストが上昇します。その結果、普通預金や定期預金の金利も徐々に引き上げられます。長く続いた超低金利時代と比べると、「預金で利息がつく」感覚が戻りつつあります。

特に定期預金では、預入期間が長いほど金利が高くなる傾向があります。ただし、インフレ率を考慮しないと、実質的な資産価値は目減りする可能性があります。

実質金利を意識する重要性

家計が注目すべきなのは、名目金利だけではありません。重要なのは実質金利です。実質金利とは、金利から物価上昇率を差し引いたものを指します。

仮に預金金利が0.5%に上がっても、物価が2%上昇していれば、実質的にはマイナスです。この状態では、現金を持ち続けることが最適とは言えません。

貯蓄重視からバランス型へ

金利上昇局面では、「すべてを預金に置く」戦略は見直しが必要です。一方で、リスクを取りすぎるのも危険です。重要なのは資産配分のバランスです。

一般的な考え方として、以下のような役割分担があります。

- 生活防衛資金:普通預金

- 中期資金:定期預金・債券

- 長期資金:投資信託・株式

政策金利0.75%の環境では、債券や金利連動型商品への注目も高まります。金利上昇に対応できる商品を組み込むことで、リスク分散が可能になります。

投資環境への影響

金利が上がると、株式市場には調整が入りやすくなります。企業の借入コストが上昇し、利益が圧迫されるためです。一方で、金融機関や一部の業種には追い風となる場合もあります。

家計が投資を行う場合、短期的な価格変動に振り回されない姿勢が重要です。金利上昇は一時的な逆風でも、長期視点では健全な市場環境につながります。

貯蓄と投資の優先順位

金利上昇局面では、「貯蓄か投資か」という二択ではなく、目的別に考える必要があります。以下のように整理すると判断しやすくなります。

- 近い将来に使うお金:安全性重視

- 使う時期が未定のお金:分散投資

- 老後資金:長期運用

すべてを同じ場所に置かないことが、金利変動リスクへの最大の対策です。

家計にとってのチャンスと注意点

政策金利0.75%引き上げは、家計にとって「考え直すきっかけ」です。放置していた預金や保険、投資を見直す良い機会になります。

ただし、金利が上がったからといって、安易に高リスク商品へ移行するのは危険です。理解できない商品には手を出さず、段階的な見直しが重要です。

まとめ:金利上昇は資産形成の分岐点

政策金利0.75%への引き上げは、預金・貯蓄・投資の考え方を変える転換点です。守りと攻めのバランスを取りながら、家計に合った資産形成を行うことが求められます。次のパートでは、こうした環境下で家計が今すぐ取るべき具体策を解説します。

政策金利0.75%時代に家計が今すぐ取るべき具体的対策

政策金利0.75%への引き上げは、すでに始まっている現実です。重要なのは「状況を嘆くこと」ではなく、家計としてどう行動するかです。本パートでは、今日から実行できる具体策を段階的に解説します。

最優先は固定費の見直し

金利上昇局面で最も効果が高い対策は、固定費の削減です。固定費は一度見直せば、毎月自動的に家計改善効果が続きます。

特に見直すべき固定費は以下の通りです。

- 通信費(スマホ・インターネット)

- 保険料(過剰保障の有無)

- サブスクリプションサービス

- 車の維持費

毎月1万円の固定費削減は、年間で12万円の余裕を生みます。これは金利上昇によるローン負担増を相殺する力があります。

住宅ローンの再点検

住宅ローンを抱える家計は、返済条件を再確認する必要があります。特に変動金利の場合、将来の返済額増加を前提にした計画が不可欠です。

具体的には、以下をチェックしてください。

- 返済比率が収入の何%か

- 金利が1%上昇した場合の返済額

- 繰上返済の余地

繰上返済は、生活防衛資金を確保した上で行うことが原則です。無理な返済は家計リスクを高めます。

生活防衛資金を最優先で確保

金利上昇と物価変動が続く環境では、生活防衛資金の重要性が高まります。目安は生活費の6か月分です。

この資金は、価格変動のある投資商品ではなく、普通預金など流動性の高い形で保有します。予期せぬ支出が発生した際の安全網になります。

支出の優先順位を明確にする

金利上昇時代の家計管理では、「削る支出」と「守る支出」を分ける視点が重要です。すべてを均等に減らす必要はありません。

優先順位を決める基準は以下の3点です。

- 生活に不可欠か

- 将来の価値につながるか

- 代替手段があるか

教育費や健康への投資は、将来的なリターンが期待できます。一方、惰性的な支出は削減対象になります。

金利上昇を前提にした家計シミュレーション

「今は大丈夫」という感覚は危険です。金利がさらに上がった場合を想定し、家計シミュレーションを行うことが重要です。

想定すべきポイントは以下の通りです。

- ローン金利が1%上昇した場合

- 物価がさらに上昇した場合

- 収入が一時的に減少した場合

最悪のケースを想定しても耐えられる家計構造が、金利上昇時代の理想です。

情報に振り回されない姿勢

金利が上がると、不安を煽る情報が増えます。しかし、短期的なニュースに振り回されると、誤った判断をしがちです。

重要なのは、自分の家計状況を基準に考えることです。他人の成功例や極端な意見は参考程度に留めるべきです。

まとめ:行動する家計が差をつける

政策金利0.75%の時代では、何もしないことが最大のリスクになります。固定費削減、ローン見直し、資金確保という基本を押さえることで、家計の安定性は大きく向上します。次のパートでは、今後の政策金利の見通しと家計の備えを解説します。

今後の政策金利予測と家計が取るべき中長期の備え

政策金利0.75%への引き上げは「ゴール」ではありません。家計にとって重要なのは、この先どうなる可能性があるのかを理解し、先回りして備えることです。本パートでは、今後の金利見通しと、家計が取るべき中長期戦略を整理します。

追加利上げの可能性はあるのか

結論から言うと、追加利上げの可能性は否定できません。中央銀行は一度の判断で終わることは少なく、物価や賃金、為替動向を見ながら段階的に政策を調整します。

特に注目されるのは以下の指標です。

- 消費者物価指数(CPI)

- 賃金上昇率

- 為替相場

- 海外の金利動向

これらが想定以上に推移した場合、政策金利は1%前後まで引き上げられるシナリオも考えられます。

急激な利上げは考えにくい理由

一方で、急激な利上げが行われる可能性は高くありません。なぜなら、家計や企業への影響が大きすぎるからです。特に住宅ローンを抱える世帯への打撃は無視できません。

中央銀行は景気後退を避けるため、段階的で慎重な利上げを行う傾向があります。そのため、家計としては「ゆっくり上がる前提」で備えることが現実的です。

金利が高止まりする可能性

注目すべきなのは、金利が「さらに上がるか」だけではありません。0.75%前後で長期間推移する可能性も十分にあります。

この場合、低金利時代の家計設計は通用しなくなります。ローン、貯蓄、投資のすべてを、金利がある前提で再設計する必要があります。

家計が中長期で意識すべき3つの視点

政策金利0.75%時代において、家計が意識すべき視点は次の3つです。

- 返済額が増えても耐えられる家計構造

- インフレに負けない資産配分

- 収入減少リスクへの備え

これらは一時的な対策ではなく、家計の土台となる考え方です。

「今すぐ困らない家計」と「将来も強い家計」は違う

現在の返済や支出が問題なく回っていても、それが将来も続くとは限りません。金利、物価、雇用環境は変化します。

強い家計とは、環境が変わっても破綻しにくい家計です。そのためには、余裕資金と柔軟性が不可欠です。

家計戦略は「守り」と「攻め」の両立

金利上昇局面では守りに入りすぎる人が増えます。しかし、過度な守りは将来の資産形成を妨げます。

生活防衛資金を確保した上で、長期的な成長が見込める資産に分散投資する。このバランスが、金利上昇時代の理想的な家計戦略です。

最終まとめ:政策金利0.75%は「家計の転換点」

政策金利0.75%への引き上げは、家計にとって明確な転換点です。低金利前提の考え方から脱却し、金利がある時代に適応する必要があります。

本記事で解説した内容を整理すると、以下が結論です。

- 家計負担は増えるが、備えれば耐えられる

- 預金・投資の考え方を見直す好機

- 行動した家計ほど将来の安定度が高まる

政策金利の変化はコントロールできません。しかし、家計の行動は自分で選べます。変化を正しく理解し、早めに動くことが、家計を守る最大の武器になります。

ディスカッション

コメント一覧

まだ、コメントがありません