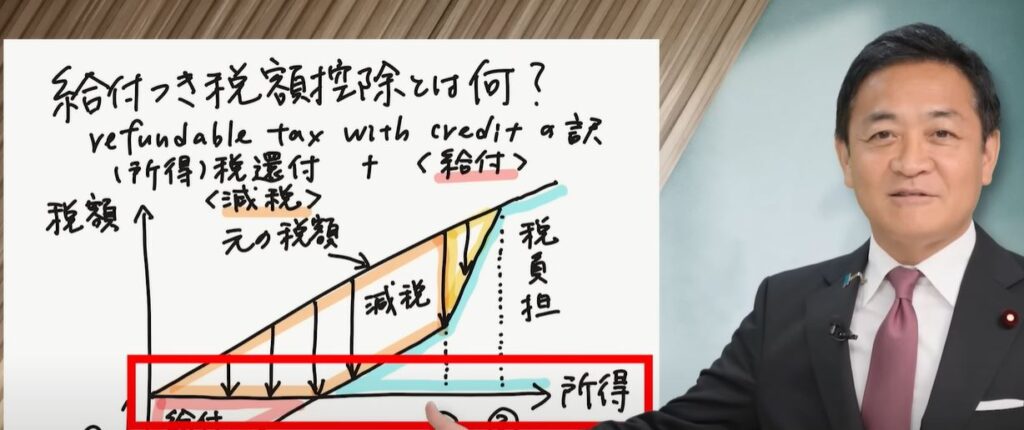

給付付き税額控除とは わかりやすく解説

給付つき税額控除とは?基本の仕組みを解説

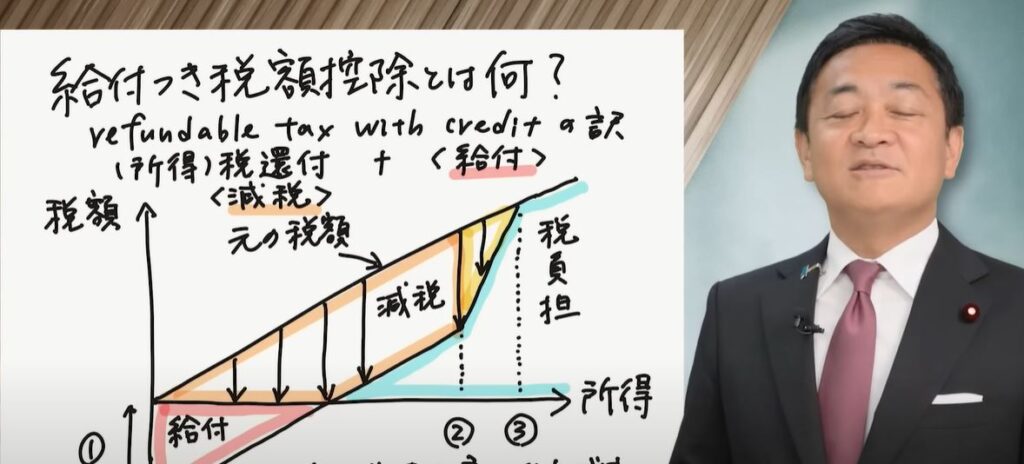

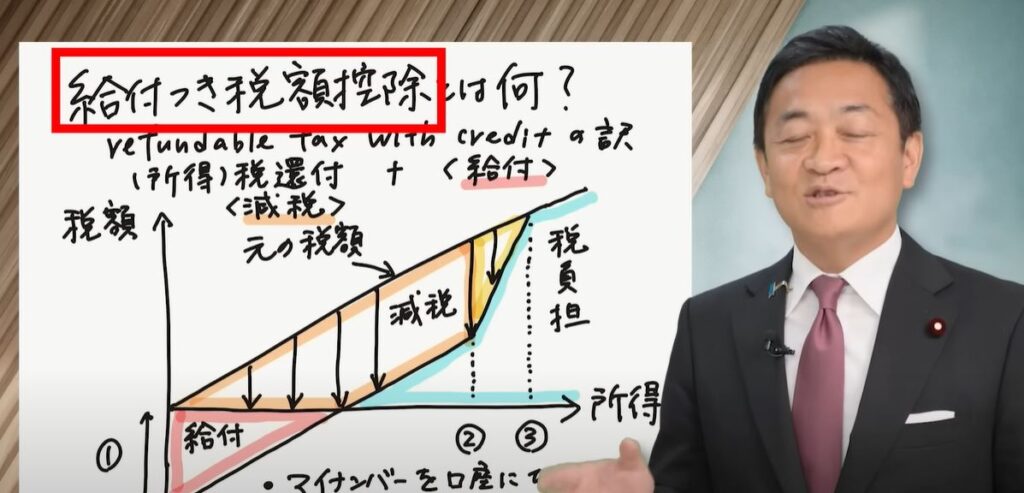

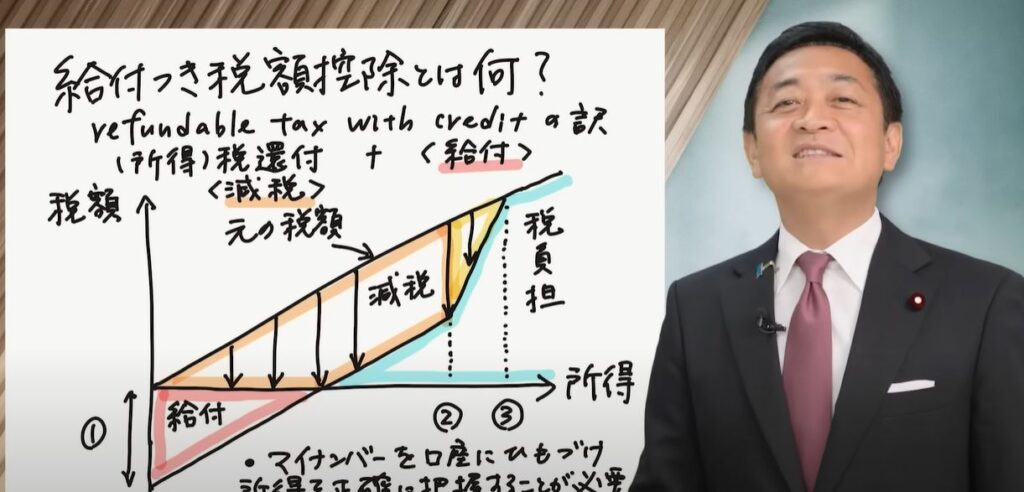

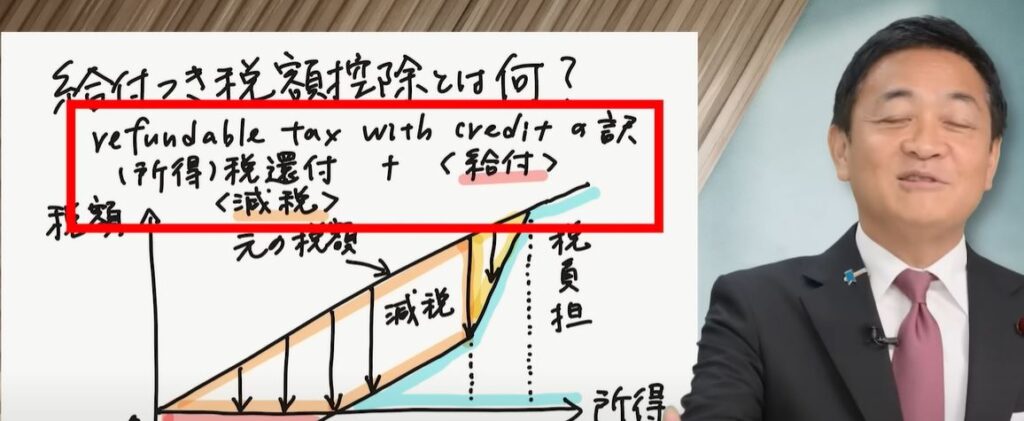

「給付つき税額控除」という言葉を耳にしたことはあっても、具体的にどのような制度なのかイメージできない方も多いでしょう。 これは簡単に言うと、減税(税額控除)と現金給付を組み合わせた仕組みのことです。

税額控除と給付の違い

まず、通常の「税額控除」とは、納めるべき税金から一定額を差し引く制度のことを指します。 たとえば、所得税が10万円の人が5万円の税額控除を受けられるなら、実際の納税額は5万円になります。 一方、「給付」は直接お金を受け取る仕組みです。代表例が児童手当や臨時給付金です。

組み合わせることで生まれる仕組み

給付つき税額控除は、この二つをハイブリッドさせた制度です。 税金を納めている人は減税効果を受け、もし納める税金が少なく控除しきれない場合でも、差額分が現金で給付される仕組みになっています。 つまり、「働いているけれど所得が低い世帯」や「子育て世帯」への支援が確実に届くのが特徴です。

なぜ注目されるのか?

現在の日本では、格差拡大や少子化が深刻な課題となっています。 これまでの制度では、非課税世帯や低所得層に支援が十分に行き届かないケースが多く、特に「働いても手取りが増えにくい」という問題がありました。 給付つき税額控除はその解決策として注目されており、「働くインセンティブを守りつつ、確実に支援を行う」ことが可能になります。

シンプルなイメージ例

例えば、年収150万円のフリーターの方がいたとします。 この人が本来支払う所得税が2万円だとして、給付つき税額控除で「控除額5万円」と設定されている場合、2万円分は税金から差し引かれ、残りの3万円は現金で給付されます。 結果として、負担が軽減されるだけでなく、生活の下支えにもなるのです。

このように「税金を払う力が弱い層」にも直接的なサポートを行えるのが、この制度の最大の特徴と言えるでしょう。

海外の事例から学ぶ給付つき税額控除の効果

給付つき税額控除は日本ではまだ導入されていませんが、海外では既に幅広く実施され成果を上げている国があります。 特に有名なのがアメリカとイギリスの事例です。 ここでは、それぞれの制度の仕組みと成果、そして課題について見ていきましょう。

アメリカのEITC(Earned Income Tax Credit)

アメリカでは1975年に導入された「勤労所得税額控除(EITC)」が代表例です。 この制度は、低所得の勤労者や子育て世帯を対象に税額控除を行い、さらに税額を超える部分は現金給付として受け取れる仕組みになっています。

EITCの特徴は、働くことでより多くの給付が得られる仕組みに設計されている点です。 一定の所得までは収入が増えるほど給付額も増加し、あるラインを超えると給付が徐々に減少する「フェーズアウト方式」が採用されています。 これにより、働く意欲を損なわずに支援が行えるようになっています。

その結果、EITCは数百万人規模の貧困層を救済し、特に子供の貧困削減に大きな効果を発揮したと評価されています。 一方で、制度が複雑であるため誤申告や不正受給の問題が指摘されているのも事実です。

イギリスのワーキングタックスクレジット

イギリスでも2003年から「ワーキングタックスクレジット」という給付つき税額控除が導入されました。 これは低所得世帯の生活を支えると同時に、就労促進を目的とした制度です。 子どもがいる家庭や障害を持つ労働者には、より手厚い支援が行われる仕組みになっています。

この制度も一定の成功を収めましたが、複雑な申請手続きや行政コストの増加が問題視されました。 その後、イギリスでは制度の簡素化を図り、現在は「ユニバーサルクレジット」という包括的な制度に統合されています。

海外事例からの示唆

アメリカやイギリスの事例から学べるのは、給付つき税額控除は効果的な貧困対策でありつつ、制度設計の複雑さが最大の課題になるという点です。 特に「所得の正確な捕捉」「申請の簡素化」「不正防止」といった要素が、日本での導入を考える上でも重要なポイントとなります。

つまり、日本で給付つき税額控除を実現するには、デジタル化やマイナンバー制度の徹底活用が不可欠だと考えられます。

日本で給付つき税額控除が議論される背景

給付つき税額控除は、日本でもたびたび議論の俎上にあがってきました。その背景には、少子化・格差拡大・貧困問題といった深刻な社会課題があります。 現行の税制や社会保障では十分に対応しきれていない部分を補完する仕組みとして、この制度が注目されているのです。

少子化と子育て支援の不十分さ

日本は急速な少子化に直面しており、出生率の低下が経済や社会保障制度の持続可能性に直結する問題となっています。 現行の児童手当や保育料無償化といった政策は一定の効果をあげていますが、子育て世帯の経済的不安を根本的に解消するには至っていません。 給付つき税額控除は、所得に応じて確実に支援を届けられるため、子育て世帯をターゲットとした政策として有効だと考えられています。

格差拡大とワーキングプアの増加

非正規雇用の拡大や賃金格差により、働いていても生活が厳しい「ワーキングプア」が増加しています。 現行の所得控除や住民税非課税制度では、本当に困窮している人に十分な支援が届かないケースも少なくありません。 特に住民税が非課税の層は、税額控除を受けても実際には減税効果を享受できないため、「控除しきれない層への給付」が必要となるのです。

現行制度との比較

日本には既に様々な支援制度が存在します。例えば、児童手当、住宅支援、生活保護などです。 しかし、これらは対象が限定されていたり、所得制限が厳しかったりと、きめ細やかな支援に欠ける部分があります。 給付つき税額控除は、これらの制度の「すき間」を埋める存在として注目されているのです。

なぜ今、導入が議論されるのか?

日本政府がデジタル化を進め、マイナンバー制度を普及させようとしている今だからこそ、所得捕捉の正確性が高まり、導入の現実味が増しています。 さらに、コロナ禍で国民への現金給付が実施され、その効果と課題が浮き彫りになったことで、「給付の仕組みをどう効率化するか」が政策課題として急浮上しました。

つまり、給付つき税額控除の導入は、日本の社会構造的な課題に対する新しいアプローチであり、今後の税制改革の中で重要な位置を占める可能性があります。

給付つき税額控除のメリットとは?導入による効果を徹底解説

給付つき税額控除を導入することで、どのようなメリットが期待できるのでしょうか。ここでは、特に注目すべき3つの効果を整理して解説します。

1. 働くインセンティブを高める

従来の給付制度には「働けば給付が減る」という逆インセンティブの問題がありました。例えば生活保護制度では、収入が増えるとその分給付が減少するため、「働いても手取りが変わらない」状況が発生しやすいのです。

給付つき税額控除は、収入が増えるほど一定までは給付も増える設計を採用できるため、労働意欲を損なわず、むしろ就労を促進する効果が期待されます。

2. 子育てや低所得層への確実な支援

所得控除は、税金を納めていない人には効果が及びません。しかし、給付つき税額控除では「控除しきれない部分を現金で給付」できるため、税負担が少ない子育て世帯や低所得層にも確実に支援が届きます。

この仕組みにより、子育て支援や教育費負担の軽減、生活基盤の安定につながると考えられます。特に「児童手当の上乗せ」に近い役割を果たせるため、少子化対策としても大きな意味を持ちます。

3. 所得再分配機能の強化

税制の重要な役割のひとつが「所得の再分配」です。しかし現在の日本の税制は、控除や手当が複雑に入り組んでいるため、必ずしも公平に再分配が行われているとは言えません。

給付つき税額控除を導入することで、「低所得者により手厚く、高所得者には相対的に負担を求める」という仕組みが強化され、格差是正につながります。

導入メリットのまとめ

- 働く意欲を維持・向上させられる

- 低所得者・子育て世帯に確実な支援が行き届く

- 税制の所得再分配機能を強化できる

これらのメリットは、日本が抱える少子化・貧困・格差といった課題の解決に直結する可能性を秘めています。制度の設計次第で、社会全体に大きなプラス効果をもたらすことができるでしょう。

給付つき税額控除のデメリットと課題

給付つき税額控除はメリットが多い制度ですが、同時にいくつかの大きな課題も存在します。これらを克服しなければ、制度の導入や定着は難しいでしょう。 ここでは、日本で特に懸念される代表的な課題を整理します。

1. 所得把握の難しさ

給付つき税額控除を実現するためには、国民一人ひとりの所得を正確に把握する仕組みが不可欠です。 しかし日本では、自営業者やフリーランス、副業収入などの「捕捉しにくい所得」が多く存在します。

これらを正確に把握できなければ、不公平が生じたり、本当に困っている層に支援が届かない恐れがあります。ここが制度設計の大きなハードルとなっています。

2. 行政コストの増加

新しい制度を導入するためには、システム整備や申請フローの構築が必要です。特に、税務当局と社会保障部門が連携して情報をやり取りするため、膨大なコストと人員がかかる可能性があります。

また、制度が複雑になればなるほど、利用者にとっても分かりにくい制度となり、結果として申請漏れや不公平が発生するリスクも高まります。

3. 不正受給のリスク

海外の事例でも問題となったのが、不正申告や誤申告による過大給付です。特にアメリカのEITCでは、制度の複雑さから申告ミスが多発し、監査や追徴課税が社会問題になりました。

日本で導入する場合も、マイナンバーやデジタル化を徹底しなければ、同様の問題が繰り返される可能性があります。

4. 制度の複雑化

給付つき税額控除は、所得の状況や家族構成によって給付額が変動する仕組みのため、制度自体が複雑化しやすい特徴を持っています。 その結果、利用者が「結局いくらもらえるのか分かりにくい」と感じてしまい、制度の利用率が伸びない恐れがあります。

デメリットのまとめ

- 自営業や副業収入など、所得の正確な把握が難しい

- システム整備や人件費など、行政コストが増大する

- 不正受給や誤申告のリスクが高まる

- 制度が複雑化し、利用者が理解しづらい

これらの課題を克服できなければ、制度は十分に機能せず、かえって不公平や行政負担を増やす結果になりかねません。 したがって、導入にあたっては「制度の簡素化」と「所得捕捉の徹底」が最大のポイントとなります。

給付つき税額控除の最大のネック「所得捕捉」の壁

給付つき税額控除の議論で必ず浮上するのが、「所得捕捉(しょとくほそく)の問題」です。 この課題をクリアできなければ、制度の公平性も持続性も担保できません。

なぜ所得捕捉が重要なのか?

給付つき税額控除は、個人の「正確な所得データ」を前提に設計されています。 税額を控除するか、現金を給付するかは、その人の所得水準によって決まるため、所得を正しく把握できなければ制度が成り立たないのです。

日本の現状:自営業・副業収入の把握が難しい

日本では、会社員の場合は源泉徴収によって所得がほぼ正確に把握できます。 しかし、自営業者やフリーランス、副業収入などについては、自己申告に依存している部分が大きく、申告漏れや過少申告のリスクが残っています。

もし所得を正しく申告しない人がいると、本来支援を必要とする層への給付が減ったり、不公平感が高まる原因となります。

マイナンバー制度とデジタル化の役割

この課題を解決するために期待されているのが、マイナンバー制度の徹底活用と行政のデジタル化です。 金融口座や給与情報をマイナンバーと紐づけることで、所得を正確かつリアルタイムで把握できるようになります。

さらに、クラウド会計ソフトや電子インボイスの普及によって、事業者の収入や経費もデジタルで管理しやすくなり、所得の透明化が進むと考えられています。

所得捕捉の壁を超えるために

制度を成功させるためには、次のような取り組みが必要です。

- マイナンバーと金融・給与情報の完全連携

- 電子申告や電子インボイスの普及徹底

- 過少申告や不正受給への厳格な罰則規定

- 行政側のシステムを簡素で効率的に設計

まとめ:最大のハードルは「公平性の確保」

給付つき税額控除は理想的な制度である一方、最大のネックは「所得捕捉」です。 ここをクリアしなければ、「正直に申告する人が損をする」「不正受給が横行する」という不信感を生み、制度の信頼性は失われてしまいます。

言い換えれば、所得捕捉を徹底できるかどうかが、給付つき税額控除の実現可能性を左右する最大のカギなのです。

玉木雄一郎氏が語る「給付つき税額控除」の可能性と課題

給付つき税額控除について、日本の政治家の中でも積極的に提言しているのが、国民民主党の玉木雄一郎代表です。 玉木氏はこれまでの国会答弁や政策提言の中で、この制度の意義と実現のための条件を繰り返し訴えてきました。

玉木氏が重視するポイント

玉木氏によれば、給付つき税額控除には次のような大きな意義があります。

- 働く人を支える再分配政策 ― 「働いても報われない社会」を変えるための制度

- 少子化対策 ― 子育て世帯に直接的な経済支援を行う

- セーフティネットの強化 ― 生活保護に至る前の段階での支援

つまり、給付つき税額控除は「働く人に優しい社会」をつくるための政策だと位置付けられているのです。

実現のための条件

玉木氏は同時に、この制度を実現するためには3つの条件が不可欠だと指摘しています。

- 所得捕捉の徹底 ― マイナンバー制度やデジタル化を活用して正確な所得データを確保する

- 行政コストの削減 ― 簡素で効率的な制度設計により、事務負担を最小限に抑える

- 不正防止と公平性の担保 ― 適切な監視と罰則によって国民の信頼を確保する

玉木氏の提言と方向性

玉木氏は、「日本の税制は控除中心であり、非課税層に支援が届きにくい」という構造的な問題を指摘しています。 その解決策として、給付つき税額控除の導入を訴えており、特に子育て世帯と低所得勤労者を優先的に支援すべきだとしています。

さらに、デジタル化を進めることで行政コストを抑え、透明性を確保しながら制度を運用することの重要性を強調しています。 これにより、「安心して子どもを育てられる社会」「働く人が報われる社会」を実現できると述べています。

まとめ:政治主導の改革がカギ

玉木雄一郎氏の主張から分かるのは、給付つき税額控除は単なる税制の技術論ではなく、日本社会の方向性を左右する大きな政策課題だということです。 導入には政治的なリーダーシップが不可欠であり、玉木氏のように積極的に提案する声が増えることが、制度実現への第一歩となるでしょう。

まとめと今後の展望

ここまで「給付つき税額控除」の仕組みや海外事例、日本での議論、メリットとデメリット、そして玉木雄一郎氏の提言について解説してきました。 最後に、制度が持つ意義と今後の展望を整理して締めくくります。

給付つき税額控除の意義

この制度は、単なる減税策ではなく「働く人を支える新しい社会保障」です。 低所得者や子育て世帯に確実に支援を届けつつ、労働意欲を維持することができる点で、従来の福祉制度や税制にはない強みを持っています。

最大の課題は「所得捕捉」

一方で、日本での導入には所得捕捉の壁が立ちはだかっています。 自営業者や副業収入を含めて正確に所得を把握できなければ、制度の公平性は保てません。 この課題を克服するためには、マイナンバー制度の徹底活用やデジタル化の推進が不可欠です。

政治的リーダーシップの必要性

給付つき税額控除は、税制改革・社会保障改革・行政改革を横断する大きなテーマです。 したがって、実現には強い政治的意思とリーダーシップが求められます。 玉木雄一郎氏のように積極的に議論をリードする政治家の存在が、制度実現のカギを握ると言えるでしょう。

今後の展望

日本が少子化や格差拡大といった難題に直面する中で、「働く人が報われる社会」を築くことは喫緊の課題です。 給付つき税額控除はその有力な解決策のひとつであり、今後の税制改革において中心的な議題となる可能性があります。

最終的に、この制度が導入されれば、子育て世帯の安心感、低所得層の生活安定、社会全体の再分配機能の強化につながるでしょう。 その実現には時間と課題解決の努力が必要ですが、日本社会にとって大きな一歩になることは間違いありません。

結論: 給付つき税額控除は、日本の未来を左右する可能性を秘めた制度です。 最大のネックである「所得捕捉」の壁を超えられるかどうかが、実現の成否を分けるポイントとなります。

ディスカッション

ピンバック & トラックバック一覧

[…] 給付付き税額控除とは わかりやすく解説 […]