暗号通貨 分離課税になると?メリットとデメリット解説

仮想通貨が分離課税になると何が起きるのか?【問題提起】

「もし仮想通貨が分離課税になったら、税金はどれくらい下がるのか?」 近年、この疑問を持つ投資家が急増しています。暗号資産は値動きが激しく、売買益が一気に膨らむケースも少なくありません。しかし現在の日本では総合課税の対象であり、最大55%という高い税率が利益に課されます。つまり、どれだけ相場で勝っても、半分近くを税金として失う可能性があるのです。

2025年の議論では分離課税が現実味を帯び始めている

2025年に入り、政府の税制調査会や自民党内のプロジェクトチームでは、暗号資産の税制見直しが明確な議題として扱われています。業界団体やWeb3企業からの強い要望もあり、「分離課税20%」の導入はこれまでになく現実的なテーマとなりました。特に、スタートアップの海外流出を止めるための政策的ニーズが高まり、税制の改革は避けられない段階に入っています。

結論:仮想通貨が分離課税になれば、多くの投資家の税負担は大幅に軽減される

結論から言えば、暗号資産が分離課税になると、税率は現在の最大55% → 約20%に下がる可能性が高いです。 これは株式やFXと同じ水準であり、国際的にも標準的な扱いと言えます。また、分離課税が導入されれば、損益通算の幅が広がり、課税ルールが今よりシンプルになります。市場にとっても投資家にとっても大きな追い風となり、日本の暗号資産市場は再び活性化する可能性があります。

分離課税導入は“投資家心理”を大きく変える

暗号資産の課税が下がると、短期売買・スイングトレード・長期保有のいずれにも影響します。これまで「利益が出ても税金が怖くて売れない」という状態だった投資家も、利益確定しやすくなります。結果として取引所の売買量は増え、市場の流動性は跳ね上がるでしょう。これは、スタートアップやWeb3企業にとっても正の循環になると考えられます。

この記事でわかること

本記事では、分離課税導入が現実になった場合に何が起こるのかを、以下の視点で深く掘り下げます。

- 総合課税と分離課税の決定的な違い

- 分離課税になった時の実際の税率と計算方法

- 投資家にとってのメリットとデメリット

- 海外の税制と比較した日本の課題

- 2025年以降の税制改正スケジュール予測

この記事の読みどころ

特に、税金シミュレーションと制度変更による市場への影響予測は、多くの読者が知りたい重要ポイントです。また、最新の政府方針や議論内容も踏まえているため、ファクトベースで信頼性の高い情報を得られます。この記事を読むことで、分離課税になった場合の“あなたの投資戦略”を明確にイメージできるようになるでしょう。

分離課税導入は投資家にとって歴史的な転換点となる

仮想通貨はすでに世界的な金融資産として確立しつつあります。にもかかわらず、日本では税制が足かせとなり、多くの投資家や企業が海外へ流れる状況が続きました。しかし分離課税が導入されれば、その構図は一変します。日本市場へのマネー回帰、国内Web3企業の増加、投資家の取引活発化——これらが同時に進むことで、日本は再び暗号資産の重要市場として存在感を取り戻す可能性があります。

次のパートでは、現在の課税制度(総合課税)が抱える問題点を徹底解説

なぜ分離課税が必要なのか。まずは「現行制度がいかに複雑で不利なのか」を明確に理解する必要があります。次のパートでは、総合課税の仕組み、税率の実態、計算の難しさ、投資家が直面するストレスについて、具体例を挙げながらわかりやすく解説していきます。

現在の仮想通貨課税は「総合課税」:この仕組みが投資家を苦しめている理由

仮想通貨の利益は、現状「総合課税」として扱われています。 総合課税は給与や事業所得と合算されるため、所得が増えるほど税率もどんどん上昇します。結果として、仮想通貨で利益を出した投資家の多くが「想定外の高税率」に直面し、納税額の重さに悩んでいるのが現実です。

総合課税の税率は最大55%:世界でも異例の重税

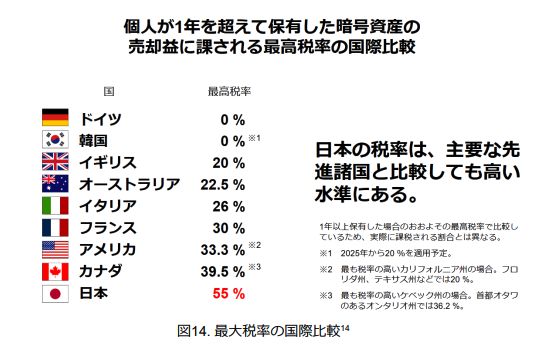

総合課税では、住民税を含めて5%〜55%の累進課税が適用されます。 たとえば利益が4000万円を超えると、所得税45%+住民税10%=55%という極めて高い負担になります。これにより、相場で大きく利益を出しても、半分以上を税金として支払うケースが珍しくありません。 これは世界的に見ても異例で、米国・英国・シンガポールなど主要国は、暗号資産を分離課税や低税率で扱う傾向にあります。

給与と合算されるため「中間層ほど負担が重くなる」という矛盾

総合課税では、仮想通貨の利益が給与所得と合算されます。 つまり、普段会社員として年収500〜800万円程度を得ている人が、仮想通貨で利益を出すと、あっという間に高い税率の階層に到達します。

例:

・年収600万円の会社員が仮想通貨で+300万円の利益 → 課税所得が一気に900万円に上昇 → 税率は33%(住民税含む約43%)

このように、「決して富裕層ではない一般投資家ほど痛手を負いやすい」という構造になっています。 これが分離課税を求める声が強まっている本質的な背景です。

損失が繰り越せない:最大のデメリット

株式やFXのように、利益と損失を相殺する「損益通算」や、翌年に損失を繰り越す「損失繰越控除」は、仮想通貨では原則認められていません。 そのため、ある年に利益を出し、翌年に大きな損失を出しても、課税負担はまったく軽減されないという不利な状態が続きます。

これは、値動きの激しい暗号資産との相性が非常に悪く、投資家の行動を大きく制限する要因となっています。

計算が複雑すぎる:取引が多いほど「地獄化」

さらに、総合課税制度では計算が極めて難しく、一般の投資家が自力で正確に計算するのはほぼ不可能です。 取引が多い人は、ツールを使ったり税理士に依頼したりする必要があり、年間数十万円のコストが発生するケースもあります。

特に複雑になる要因

- 取引回数が多いと取得価格が計算しづらい

- ステーキング報酬やNFT売買まで課税対象になる

- 海外取引所の履歴が揃わず、手入力が必要

- 年を跨ぐと価格の追跡がさらに難しくなる

これらの理由から、暗号資産の税務は「日本でもっとも面倒な税務処理のひとつ」と言われています。

税制が複雑なせいで“売りたい時に売れない”問題が発生している

総合課税のもう1つの問題点は、「売れない心理」を生むことです。 利益を確定すると税金が発生するため、 「税金が高すぎて売れない」 「利益が出ても結局手元に残らない」 という状況になりやすく、投資家の行動が制限されます。

この心理的ハードルは市場全体にも影響し、 ・利益確定売りが減る ・流動性が下がる ・価格変動が極端になる など、構造的な問題を引き起こします。

日本の投資家だけが“損をしやすい”環境になっている

世界の主要国が「投資拡大」を目的として税制を整備しているのに対し、日本だけが依然として厳しい課税ルールを維持しています。その結果、 ・日本から海外取引所へ資金が流出 ・国内のWeb3企業が海外移転 ・投資家の利益確定が困難 という悪循環が続いています。

総合課税制度は、もはや現代の暗号資産市場に合っていない

暗号資産は株式よりも値動きが激しく、24時間365日取引されるデジタル資産です。にもかかわらず、税制は過去の仕組みを引きずっており、現代の実態に合っていません。 そのため、「分離課税への移行」が強く求められているのです。

次のパートでは、分離課税になった場合の税率と計算方法を解説

総合課税の課題を理解したうえで、次に知るべきなのは「分離課税になったら何がどれだけ良くなるのか」です。 パート3では、具体的な税率、計算方法、そしてモデルケースの比較表を使いながら、分離課税導入時のメリットをわかりやすく説明していきます。

仮想通貨が分離課税になった場合、税率はどう変わるのか?【核心部分】

仮想通貨が分離課税になると、現行制度の「最大55%課税」から、株式・FXと同じ約20%の申告分離課税に変更される可能性が高いとされています。これにより、課税ルールが大幅に簡素化され、納税額の予測もしやすくなるため、多くの投資家にとって負担軽減につながります。

なぜ20%になる可能性が高いのか?

理由はシンプルで、日本の金融商品課税の多くは「一律20%」に統一されているからです。具体的には以下のとおりです。

- 株式の譲渡益 → 約20%

- FXの利益 → 約20%

- 先物取引 → 約20%

暗号資産もこの枠組みに揃えれば、投資家の納税負担を最適化しつつ、金融商品としての整合性も保てるため、政策上の整合性が取れるのです。

分離課税による「計算方法の変化」:驚くほどラクになる

現行制度では、暗号資産の課税計算は複雑で、取引量が多いほど困難になります。しかし分離課税が導入されると、計算方法は“金融商品と同様のルール”に統一される可能性があります。

想定される計算式は非常にシンプル

課税額 =(売却額 - 取得額)× 20% この計算式は株式やFXとほぼ同じで、取引履歴さえあれば計算できるため、確定申告が劇的に簡単になります。

さらに、税理士費用も大幅に削減できます。現在は年間10〜50万円を税務処理に使う投資家もいますが、分離課税になれば個人でも処理しやすくなり、コスト削減にもつながります。

損益通算の対象が広がる可能性:最大のメリット

分離課税が導入された際、多くの投資家が期待しているのが「損益通算」が可能になることです。もし株式やFXと同じ枠組みになれば、以下の制度が適用される可能性があります。

- 暗号資産間の損益通算

- 翌年度への損失繰越(3年間)

- NFT・暗号資産売買・ステーキング報酬の一本化

これらが実現すると、投資家の課税負担はさらに軽減され、長期的に利益を積み上げやすい環境が整います。

損失繰越があると税金戦略が完全に変わる

現在は損失を翌年に繰り越せないため、「今年は利益が出たけど、来年損するかもしれないから売れない」という心理が働きます。しかし損失繰越が可能になれば、相場環境に合わせて柔軟に売買でき、投資戦略の幅が大きく広がります。

モデルケースで比較:総合課税 vs 分離課税

ここでは、現行制度と分離課税が導入された場合の税額を比較します。より具体的なイメージを持つことで、分離課税の価値が明確に理解できます。

【比較表】年収600万円の会社員が仮想通貨で300万円の利益を出した場合

| 項目 | 現行:総合課税 | 分離課税(想定) |

|---|---|---|

| 税率 | 約43%(所得税+住民税) | 約20% |

| 税額 | 約129万円 | 約60万円 |

| 投資家の手取り | 約171万円 | 約240万円 |

| 損益通算 | 不可 | 可能になる可能性が高い |

この比較からもわかるように、分離課税が導入されれば、投資家の負担は半分以下になるケースが多いと考えられます。特に年収400〜800万円層にとって、課税負担の軽減効果は非常に大きくなります。

分離課税の導入は「投資行動」を根本から変える

税率が下がり、計算が簡単になり、損益通算の枠組みが広がれば、投資家の行動は次のように変わります。

- 利益確定のタイミングを柔軟に決められる

- 相場の上下に合わせた取引が増える

- 取引所の売買量が増え、市場の流動性が向上する

- 長期保有がしやすくなり、安定した投資が可能に

これは暗号資産市場にとっても大きなプラスです。流動性が上がることで、価格操作などの不安要素が減少し、安定した市場へ向かう可能性があります。

次のパートでは、投資家にとっての具体的なメリットを徹底解説

ここまでで、分離課税導入による税率・計算方法の変化が明確になりました。次のパート4では、投資家にとっての具体的なメリットや節税効果をさらに深堀りします。特に「節税額のシミュレーション」は必見です。

仮想通貨が分離課税になると投資家にどんなメリットがあるのか?【最大の関心ポイント】

分離課税が導入された場合、最も大きな恩恵を受けるのは個人投資家です。これまで最大55%もの重税を負っていた暗号資産取引が、一律20%前後へと引き下げられる可能性が高く、手取りが大幅に増えます。これは単なる「節税」ではなく、投資戦略そのものを変えるほどの影響力を持ちます。

メリット1:税率が最大55% → 20%へ。手取りが劇的に増える

もっともわかりやすいメリットは手取り額の増加です。 総合課税では、所得が増えるほど税率も上がるため、仮想通貨で得た利益は高い負担としてのしかかります。しかし分離課税が導入されれば、どれだけ利益が出ても税率は約20%で一定になります。

例:仮想通貨で500万円の利益が出た場合

現行:総合課税 → 税率45〜55% → 税額約275万円前後 分離課税:20% → 税額100万円 → 手取りが約175万円も増加

特に年収400〜900万円の会社員層は「給与+暗号資産利益」の合算で高い階層に飛ばされていたため、効果は大きく現れます。

メリット2:損益通算が可能になり、投資戦略の柔軟性が向上

分離課税が導入されれば、制度設計上「損益通算」や「損失繰越」が認められる可能性が高いと予測されています。これは株式やFXと同じ仕組みで、多くの金融商品が採用している合理的なルールです。

損益通算が可能になるメリット

- 利益が出た銘柄と損失銘柄を相殺できる

- 翌年以降3年間まで損失を繰り越し可能になる可能性

- NFT・ステーキング報酬など暗号資産関連の損益を一元管理

これにより、翌年相場が下がったとしても、前年の損失を生かして課税を軽減できます。つまり「今年勝ったら来年は税金が怖い」という心理的負担が大幅に軽くなります。

損失繰越がある場合の実例

・2025年:マイナス200万円 ・2026年:プラス300万円 → 繰越損失200万円と相殺 → 課税対象は100万円のみ

このように、投資損益が複数年にわたり平準化されるため、長期投資がしやすくなります。

メリット3:利益確定がしやすくなり市場が健全化する

現行制度では、高すぎる税率のため「売りたいのに売れない」状態が頻発します。 しかし分離課税になれば、利益確定による税金の負担が大幅に軽減されるため、投資家は合理的なタイミングで利確しやすくなります。

投資家心理が改善し、売買が活性化する

- 利益が出たら気軽に利確できる

- 税金のために含み益を放置する必要がなくなる

- 流動性が高まり、市場全体の安定化につながる

流動性が高まると、価格の急激な変動が抑えられ、市場がより健全になります。これは投資家だけでなく企業側にも大きな利点です。

メリット4:税務処理が大幅に簡単になる

分離課税になれば、計算方法は株式やFXとほぼ同じになるため、確定申告の手間が劇的に減ります。現在の複雑な取得単価計算や履歴整理が軽減され、一般の投資家でも容易に処理できるようになります。

税務コストが減り、税理士依頼の必要がなくなる

今は多くの投資家が「年間5万〜50万円」以上の税務コストを払っています。 しかし分離課税ならシンプルな計算で済むため、自分で申告でき、コスト削減につながります。

メリット5:海外取引所やWeb3企業の日本回帰を促す

税率が高すぎる日本では、投資家・トレーダー・Web3企業の海外移転が進んでいました。 分離課税が導入されれば、これらの流出が止まり、国内市場が活性化する可能性が高いです。

日本国内に資金が戻るとどうなる?

- 国内取引所の取引高が増え、銘柄の流動性が上がる

- スタートアップが日本で事業を展開しやすくなる

- Web3事業の雇用が増える

- 国内投資家の売買機会が増加

税制は国の競争力に直結するため、分離課税の導入は「日本のWeb3復活」に向けた重要なポイントとなります。

メリット6:長期保有戦略(HODL)がより有利になる

暗号資産は短期取引だけでなく、中長期的な保有で大きなリターンを期待できる資産です。分離課税になることで、長期保有のリターンがさらに高まり、税金に左右されない戦略が取りやすくなります。

HODLによる資産形成が加速

- 年度を跨いでも不利にならない

- 税率20%で利益を最大限残せる

- 相場の上下に左右されず保有できる

これはビットコインのような長期上昇が期待される資産には非常に相性の良い制度です。

次のパートでは、分離課税の“デメリット・注意点”を解説

メリットは多いものの、すべての投資家にとってプラスになるわけではありません。 中には「分離課税になると逆に増税になる」ケースも存在します。 次のパート5では、その見落としがちなリスクを徹底解説します。

仮想通貨が分離課税になった場合のデメリットと注意点【意外と知らない落とし穴】

分離課税には多くのメリットがありますが、「すべての投資家にとって完全に有利」というわけではありません。制度が変わることで一部の投資家にとってはデメリットとなる部分や、見落とされがちな注意点も存在します。このパートでは、分離課税の落とし穴を具体的に解説します。

デメリット1:超高額利益を出す投資家は“増税”になる可能性がある

総合課税は最大55%ですが、これはあくまで課税所得が極めて高くなった場合です。 一方、年間の利益が数億円規模になるような投資家の場合、「節税になる」と一概には言えません。

なぜなら、分離課税は利益額に関係なく20%で固定されるからです。

具体例:

・年間2億円の利益 → 現行総合課税:約55% → 税額1億1000万円 → 分離課税20% → 税額4000万円

これは大幅減税ですが、逆パターンも存在します。

逆のケース:

・年間500万円の利益 → 現行総合課税:23〜33% → 税額115〜165万円 → 分離課税:20% → 100万円

この層は減税効果が大きい一方、 所得が低い層(年収200万〜300万円)で利益が小さい場合は逆に不利になる可能性 があります。

所得が低く、課税所得が低いほど、総合課税なら税率が5〜10%で済むケースもあるため、小額利益だけの投資家は「増税」になるかもしれません。

デメリット2:損益通算の範囲が“中途半端”になる可能性

多くの投資家が期待している損益通算ですが、制度設計次第では「限定的な通算」になる可能性もあります。その場合、他の金融商品と完全に共通の枠に入らず、不便さが残ります。

想定される“中途半端な通算”の例

- 暗号資産同士の損益だけ通算可能

- NFTやステーキングは別扱いとなる

- 株・FXとは通算不可のまま

これらは税制議論の段階ではまだ不透明なポイントであり、「分離課税=すべて統合される」とは限らないため注意が必要です。

デメリット3:制度開始直後は“混乱”が起きる可能性が高い

税制が大きく変わる時期は、必ず市場や税務の現場で混乱が起こります。暗号資産は取引の種類も多く、NFT・ステーキング・レンディングなど複雑な要素があるため、制度切り替え直後はトラブルが発生すると考えられます。

予想される混乱ポイント

- 旧制度と新制度の境目が不明確になる

- 取引所の計算ツールが対応するまで時間がかかる

- 年度を跨ぐ取引の扱いがわかりづらい

- 税務署側の対応が追いつかず問い合わせが増加

特に、前年に発生した損失と新制度での利益の関係など、境界線の解釈で混乱する可能性があります。

デメリット4:NFT・ステーキング・DeFiの扱いが曖昧なままの可能性

暗号資産は単なる売買だけでなく、以下のような複数の収益形式があります。

- NFT売買

- ステーキング報酬

- 流動性提供(LP)

- レンディング(貸暗号資産)

- エアドロップ

現在の税制では、これらはすべて雑所得として課税されますが、分離課税になる場合でも「どこまで統一されるか」は未確定です。

特に注意が必要なポイント

- NFTが金融商品と同じ扱いになるのか

- ステーキング報酬が利子所得扱いか雑所得か

- エアドロップの取得時課税が維持されるか

- DeFiのトークン移動が課税扱いのままか

これらは税制議論の中でも最も複雑な部分であり、分離課税になったからといって必ず改善されるわけではありません。

デメリット5:税収減を国がどうカバーするかという“政策リスク”

分離課税が導入されると、暗号資産に関する税収は短期的に減少します。国としては税収減をカバーする必要があるため、別の税制改正が行われる可能性があります。

国が取りうる政策の例

- トレード頻度の高い層への追加税制

- 大口利益への上乗せ課税

- 暗号資産保有額に応じた新税の検討

もちろんこれらは現時点では仮説にすぎませんが、税制改正では必ず「補填措置」がセットで議論されるため考慮すべきポイントです。

まとめ:分離課税はメリットが圧倒的に大きいが“全員にベスト”ではない

ここまでの内容をまとめると、分離課税の導入は全体としては大きな前進であり、多くの投資家にとってメリットが圧倒的に大きいです。しかし、制度の詳細次第では一部の投資家にデメリットが発生する可能性もあります。

- 所得が低い層で利益が小さい場合 → 増税になる可能性

- 損益通算が限定的なら期待値ダウン

- NFT・DeFiの扱いが統一されない可能性

- 制度切替直後は混乱が起きやすい

これらを理解したうえで、分離課税のメリット・デメリットを冷静に見極めることが重要です。

次のパートでは、海外税制と市場への影響を比較しながら“分離課税導入後の日本がどう変わるか”を予測します。

海外の仮想通貨税制と比較すると日本はどう見えるのか?【国際競争力の視点】

暗号資産の税制は国によって大きく異なります。特にアメリカ、イギリス、ドイツ、シンガポールと比較すると、日本が「世界で最も税負担が重い国のひとつ」であることがはっきりとわかります。分離課税の導入は、この国際的な競争力格差を縮めるための重要なステップと言えます。

主要4カ国の税制を簡潔に比較

ここでは世界の主要国の税制をわかりやすく整理します。

| 国名 | 税率 | 特徴 |

|---|---|---|

| アメリカ | 0〜37%(保有期間1年で税率変動) | 長期保有で優遇、短期は高税率 |

| イギリス | 10%または20% | 株式とほぼ同じ扱い、損失繰越可 |

| ドイツ | 1年超保有で税率0% | 長期保有にとても有利 |

| シンガポール | 基本0% | 投資益は非課税、世界屈指の税優遇国 |

これを見てもわかる通り、税率55%が発生する日本は国際的にも突出して重い課税国です。投資家やWeb3企業が海外に流出する理由が明確です。

日本の総合課税は国際基準から外れている

世界の多くの国は、暗号資産を資産として扱い、株式や金融商品の仕組みに近づける方向で制度を整えています。一方、日本は依然として暗号資産を「雑所得」として扱い、給与と合算する総合課税のままです。

これは金融資産としての実態と大きく乖離しており、以下の問題を生んでいます。

- 投資家の手取りが大幅に減る

- スタートアップが日本で事業展開しづらい

- 海外の税制優遇国にトレーダーが移住する

- イノベーションの流出が起きる

つまり、税制そのものが「国際競争力を阻害している」状況なのです。

分離課税導入が日本にもたらす変化:市場の“マネー回帰”が起こる

もし分離課税が導入されれば、日本市場には次のような変化が生まれると予想されます。これは投資家だけでなく、企業・政府にとっても大きなメリットです。

変化1:海外に流れた投資家資金が日本に戻る

現在、多くの日本人投資家がシンガポールや海外取引所を利用しています。理由は単純で「税率が高すぎる」からです。税負担が20%に落ち着けば、多くの資金が国内取引所に回帰すると見られます。

- 国内取引所の取引高増加

- 新しい銘柄の上場機会が増える

- 日本のマーケットプレゼンスが向上

変化2:国内スタートアップの海外流出が止まる

日本のWeb3スタートアップの中には、シンガポールやドバイなど「税制が優しい国」に本社を移す動きが加速していました。しかし分離課税が導入されれば、日本で事業を展開しやすくなり、海外流出にブレーキがかかります。

スタートアップにとってのメリット

- 投資家からの資金調達がしやすくなる

- 国内でのWeb3関連雇用が増える

- 法人向けの税制も改善される可能性

税制改革は市場の土台を作る基盤であり、分離課税によって“日本でWeb3を作る意味”が大きくなるのは間違いありません。

変化3:国内の流動性が上がり、市場が安定する

税金のために利確できない環境は、投資家の行動を不自然にします。しかし、税率が下がり損益通算も可能になれば、自由な売買がしやすくなり、市場の流動性が向上します。

- 利確タイミングが自由になる

- ボラティリティが安定する

- 価格操作の難易度が上昇

- 健全な市場が形成される

変化4:長期投資文化(HODL)が根付く可能性

日本の課税制度は、長期投資に向いていません。総合課税では年度を跨ぐと不利になる場合が多く、「年末に含み益を抱えたまま年越しできない」という問題がありました。

しかし分離課税になれば、長期投資の心理的ハードルが激減します。ビットコインのような長期成長資産には特に有利です。

分離課税導入で“日本は再びアジアの暗号資産拠点になり得る”

かつて日本は世界で最も暗号資産取引量が多い国でした。ビットコイン初期の普及率は世界トップクラスで、取引所も多数存在していました。しかし、重税化と規制強化により市場は縮小し、競争力を失いました。

分離課税の導入は、再びアジアの中心市場に返り咲くための「最後のパーツ」と言えます。

復活の条件がそろう

- 税制改善(分離課税)

- 企業誘致(Web3推進)

- 投資家の回帰

- 海外企業との提携増加

次のパートでは、まとめと今後の税制改正ロードマップ予測を解説

ここまでで、分離課税が導入された場合に日本市場にどのような変化が起こるかが明確になりました。 次のパート7では、記事全体のまとめと、政府・税制調査会の動きをもとにした「今後の税制改正ロードマップ予測」を解説します。

仮想通貨が分離課税になると日本の投資環境はどう変わるのか?【最終まとめ】

ここまでの内容を総合すると、仮想通貨の分離課税導入は「日本の暗号資産市場を大きく前進させる政策」であることが明確です。投資家にとっては節税効果が大きく、企業にとっては国内で事業展開しやすい環境が生まれます。これまで停滞していた日本のWeb3領域が、一気に活力を取り戻す可能性があります。

分離課税がもたらす5つの恩恵

- 税率最大55% → 一律20%で負担軽減

- 損益通算や損失繰越が可能になる可能性

- 市場流動性が高まり、売買の自由度が向上

- 国内のWeb3企業・スタートアップの回帰

- 長期投資(HODL)がしやすくなり投資文化が育つ

総合課税から分離課税へのシフトは、単なる「税率変更」ではなく、投資行動・市場構造・企業活動まで変える大きな改革です。

注意すべき点:全員が得をするわけではない

パート5でも説明したように、一部の投資家にはデメリットになる可能性があります。特に次のケースは注意が必要です。

- 年収が低い層で小額利益のみ → 逆に増税の可能性

- NFT・DeFiなどが制度上「別枠」になる可能性

- 制度切り替え直後の混乱は避けられない

そのため、分離課税導入後も“どの収益がどの分類になるのか”を常に確認しておく必要があります。

今後の税制改正ロードマップ予測【2025〜2027】

2025年時点の政府見解・税制調査会の議論・自民党プロジェクトチームの動きを踏まえると、今後の税制改正ロードマップは以下のように予測できます。

2025年:分離課税の制度設計が固まる

- 政府税制調査会で正式議題として扱われる

- 金融庁・国税庁と共同で技術的検討が進む

- 国内取引所のデータ整備が本格化

2025年は「分離課税の骨格が決まる年」になる可能性が高いです。

2026年:分離課税が施行される可能性が高い

- 株・FXと同様の20%課税が導入

- 暗号資産同士の損益通算がスタート

- NFTやステーキングの扱いも明確化

多くの投資家にとって、税負担が軽くなる「実質的なスタートライン」です。

2027年:全面的な税制デジタル化とWeb3新税制へ

- 税務処理の自動化・電子化が本格化

- DeFiやNFT向けの新ルールが整備

- 企業向けのWeb3税制が追加される可能性

2027年以降は、暗号資産単体ではなく、トークンエコノミー全体を対象にした「包括的Web3税制」に移行していくと予測されます。

投資家が今から準備すべき3つの行動

分離課税が導入される前に、投資家が準備すべきポイントを整理しておきます。今から行動することで、制度開始と同時に最大限のメリットを受けられます。

1. 取引履歴を整理し、証拠資料を残す

分離課税導入時、過去の損益の扱いが議論になる可能性があります。特に損失繰越が認められる場合、前年の正確な履歴が重要です。

2. 海外取引所の利用は適切に記録する

海外取引所は履歴が消えるケースもあるため、バックアップは必須です。 分離課税後の申告にも利用できます。

3. NFT・DeFiの収益分類を理解しておく

NFT・ステーキング・レンディングは今後分類が変わる可能性があります。制度改正のタイミングで正しい申告ができるよう、今のうちに整理しておきましょう。

関連記事リンク(外部)

再結論:分離課税は“日本の暗号資産市場復活”の起爆剤となる

分離課税が導入されれば、投資家の負担は軽減され、日本市場から流出していた資金が戻り、Web3企業の活動も活発化します。日本は再びアジアにおける暗号資産の重要なマーケットへ返り咲く可能性が高いと言えます。

最後に重要なのは、「税制改正は確実に進む」という点です。政府や業界団体の発言から見ても、方向性は明らかであり、今後2〜3年は暗号資産投資家にとって大きな転換期となります。

次の行動を取りましょう

- 取引履歴を保存する

- 利益と損失の記録を整理する

- 最新の税制ニュースを追う

- 分離課税が始まる前にポジション戦略を見直す

正しい知識と準備が、分離課税時代の成功を決めます。

ディスカッション

コメント一覧

まだ、コメントがありません